近期,國內純堿市場供需維持平衡,企業低庫運行,疊加下游節前備貨預期,純堿走勢震蕩運行。

一 供應高位 提升空間有限

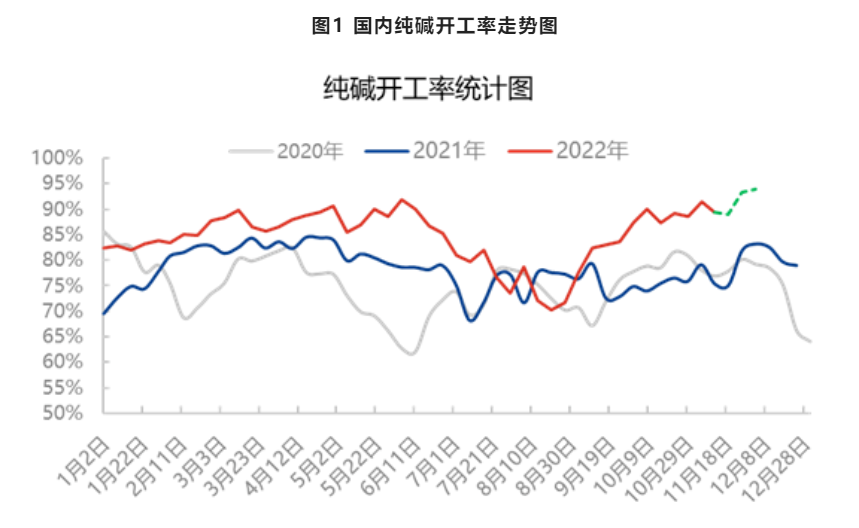

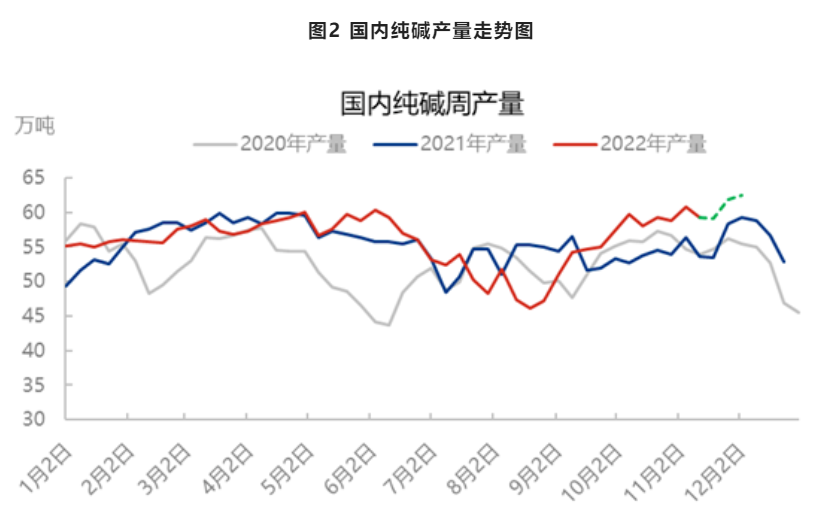

據監測,截止到11月17日,純堿周內純堿整體開工率89.32%,純堿產量59.30萬噸,純堿開工及產量高位。從裝置未來的檢修計劃看,下月安徽紅四方有檢修預期及當前個別企業負荷不正常或停車,對于純堿整體供應影響不大。隨著個別企業檢修的結束,預期純堿供應呈現上漲趨勢,預計未來三周純堿開工88.97%、93.23%、93.98%,產量59.07萬噸、61.90萬噸、62.40萬噸。裝置開工拉滿,頂部運行,產量及開工操作空間有限。

最近,純堿期現基差修復,從前期的300+到70+。純堿基差的修復,主要在于純堿基本面數據偏強,高供應、低庫存、穩需求及節前備貨預期。隨著基差的縮小,盤面窄幅震蕩,主力合約持倉高,多空博弈激烈。

二 低庫+節前備貨預期

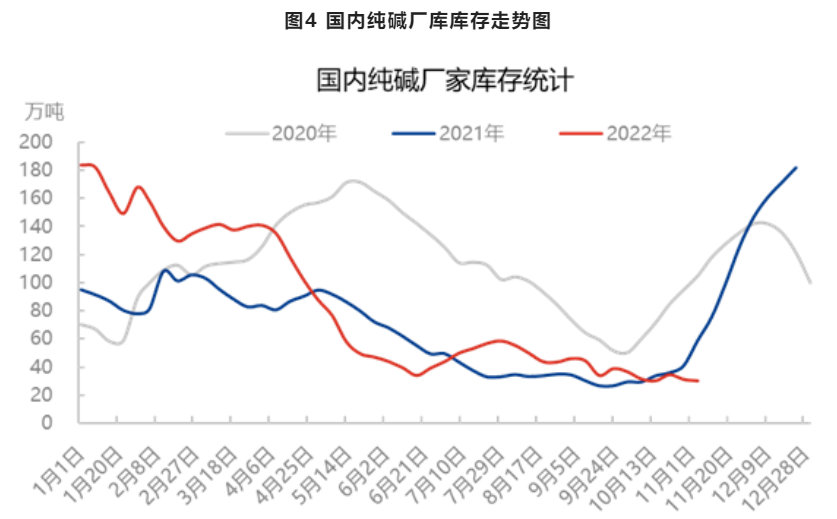

當前,企業庫存低位延續,產銷趨向平衡。截止到11月17日,國內純堿廠家總庫存30.39萬噸,環比下降1.03萬噸,降幅3.28%。從廠家庫存絕對值看,過去三年同期水最低。企業訂單支撐,產銷順暢,企業庫存難有太大波動。預計,短期庫存震蕩為主,或有小幅度累庫預期。

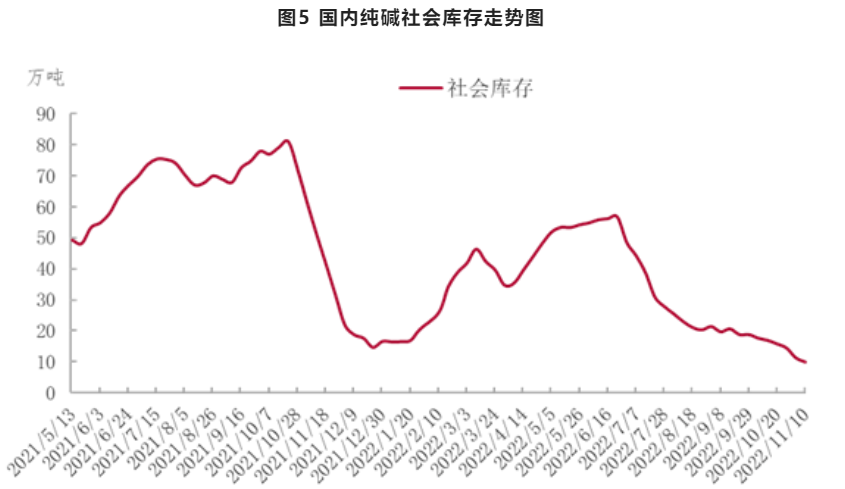

截止到11月17日,社會庫存8.47萬噸,呈現小幅度下降趨勢。當前,現貨價格高于期貨,期現觀望心態,難有貨源流入,交割庫出貨為主,預計交割庫庫存后續仍保持下降狀態。貿易商近期采購不溫不火,按需為主,對于后市信心不足,及下游經營狀況弱,備貨意向不足。從圖中可以看出,當前社會庫存低于去年同期,對于現貨的沖擊下降,且交割庫出貨價格與現貨價格價格基本持平,價格無優勢。

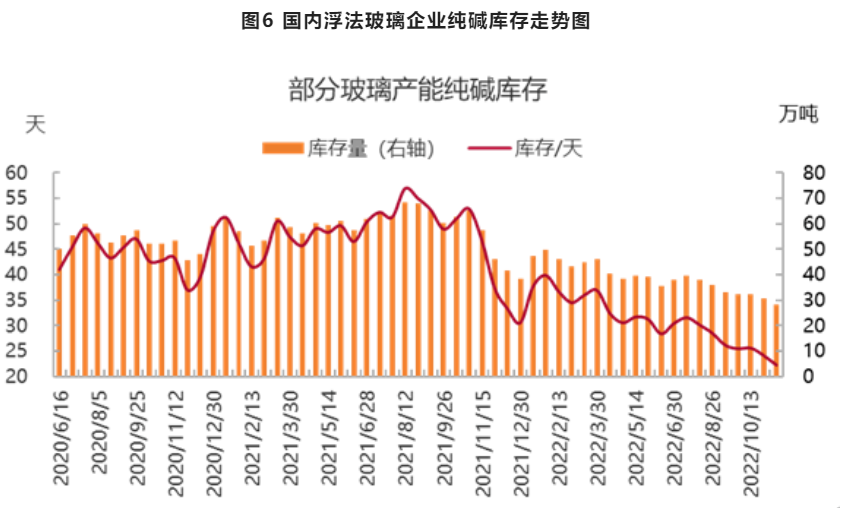

截止到11月14日,對于玻璃企業純堿庫存了解,37%的樣本場內22.24天左右,環比上10月底下降1.89天;46%的樣本,庫存天數21.02天,環比下降1.71天;50%的樣本,庫存天數21天,下降1.46天,比去年同期水平低。從庫存天數看,近期下游繼續壓縮原材料庫存,資金緊張及對于純堿后市持看跌心態,采購不積極,按需為主。從歷年看,春節前下游有做庫存計劃,今年目前時間段尚未啟動,個別企業下月有計劃著手準備。考慮到疫情、物流以及天氣等因素,預計后市下游會有備貨心態。

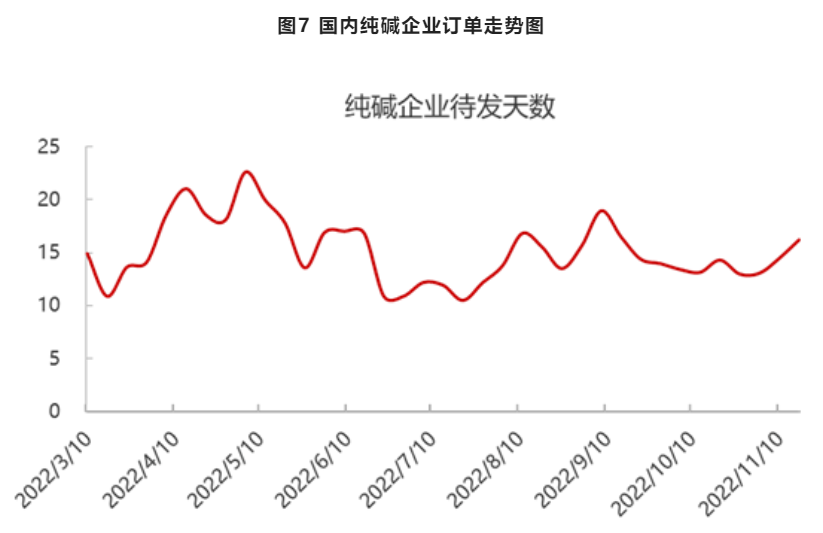

據了解,截止到11月17日,純堿企業待發訂單16.21天,環比增加1.75天,大部分企業訂單接至月底。企業出貨正常,訂單支撐,短期庫存或難有太大變化,近期輕質需求表現偏弱,個別行業開工有下降,疫情及訂單差等影響,重質需求相對來說堅挺,庫存變化輕漲重去。訂單兌現,下月訂單企業尚未開始,預期訂單呈現下降趨勢。

近期,純堿整體經營狀況較好。截止到11月17日,聯產利潤1200+元/噸(雙噸),氨堿企業800+元/噸。從純堿產業鏈看,純堿企業利潤好,對于未來純堿走勢或有壓力,企業變現為利,低庫存運行。短期看,企業庫存低位,訂單支撐,且下游節前備貨預期,預期現貨價格短期難有太大波動空間,個別企業輕質價格陰跌,重質純堿穩定,整體效益預期后市延續。

三 浮法玻璃負重前行 光伏玻璃未來可期

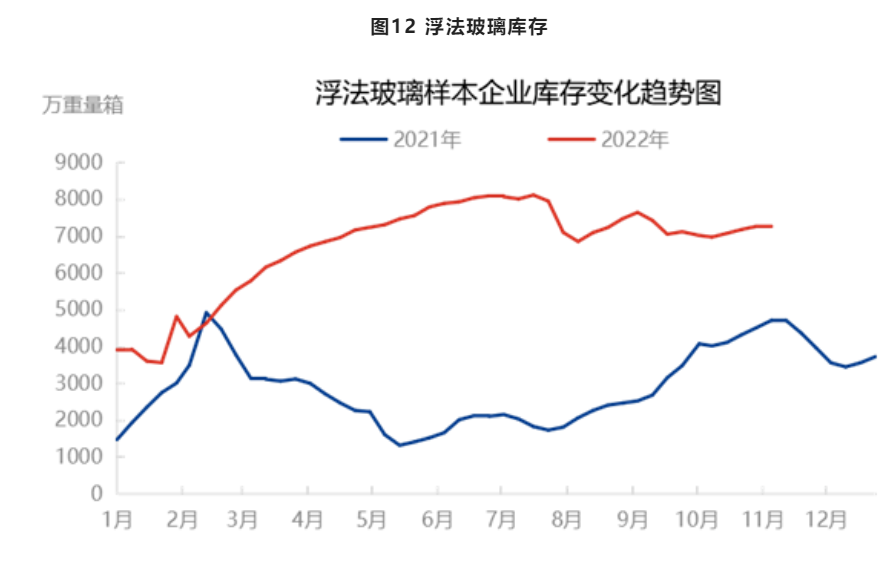

對于浮法玻璃而言,當前市場經營狀況不樂觀,企業庫存高位,現貨價格低,企業虧損。本周(20221111-1117),據隆眾資訊生產成本計算模型,本周以天然氣為燃料的浮法玻璃周均利潤-218元/噸,環比-11.6%;以煤制氣為燃料的浮法玻璃周均利潤-183元/噸,環比-7.8%;以石油焦為燃料的浮法玻璃周均利潤-61元/噸,環比-393.3%。浮法玻璃走勢近期難改變,現貨價格或繼續陰跌,原材料價格穩定,企業虧損現狀延續,冷修預期加強,負重前行。

截止到20221117,全國浮法玻璃樣本企業總庫存7231.7萬重箱,環比-0.40%,同比+53.86%。折庫存天數31.3天,較上期-0.1天。本周全國浮法玻璃日平均產銷率97.3%,較上周+13.3個百分點,行業轉為去庫,但力度相對有限,其中華中、華南區域周內日度平均產銷率超百,行業去庫相對明顯。庫存雖有下降,但總量依舊處于歷年較高位置,壓力不減。根據隆眾資訊調研數據,截至2022年11月中旬,深加工企業訂單天數17.9天,較上期增加0.6天,環比漲幅3.47%。深加工窄幅增加,對于整體玻璃消費有限。

近期,兩條光伏線點火,連云港榮發150噸窯爐點火成功,福萊特1200噸新窯爐今日點火成功,產能穩中有增。截止11月20日,光伏在產產能73030噸/日,同比年初增加30650噸/日。截至 2022 年 11 月 17 日,光伏玻璃企業開工率為 83.36%,環比持平;光伏玻璃企業產能利用率為 93.83%,環比持平;隆眾資訊樣本企業成品庫存天數 12.4 天,環比下降0.6天。

近期光伏產業鏈價格整體高位持穩,上游硅料投產增量,硅片環節庫存充足,電池片在上游原料充足且價格持穩的情況下,成本面價格支撐不斷走弱,在國內終端裝機逐步復蘇的帶動下,組件需求較好,帶動光伏玻璃消化;但由于光伏玻璃采購行為前置,預計年前十一月份將成為今年光伏玻璃消化量最大的一個月,預計下月整體消化量有所下行,光伏玻璃價格難以持續上行。

四 總結與展望

供應端:后市純堿裝置檢修少,開工高位。以目前設備運行及未來檢修預期測算,預計未來三周純堿開工88.97%、93.23%、93.98%,產量59.07萬噸、61.90萬噸、62.40萬噸。純堿企業待發訂單16天左右,大部分企業到月底,短期預期堿廠庫存波動空間小。

需求端:下游需求整體表現一般,經營狀況暫無明顯好轉,降低原材料資金空間,按需采購為主。截止到11月17日,光伏和浮法玻璃日消耗4.51萬噸/日純堿,其中重質產量4.38噸,供應略小于需求,供需差在-1.43%左右。從裝置近期的冷修和投放預期看,重質純堿供需相對平衡。輕質純堿大部分行業偏向飽和,需求相對穩定,從目前看輕質出貨好于去年,截止到11月17日,輕質出貨量22.95萬噸,環比下降2.3萬噸。近期,輕質市場反饋需求一般,個別行業開工及產量有所下降,疫情有一定影響,預期看,未來或表現穩中有降趨勢,從過去三年的周度消費看,預期維持在22-24萬噸左右。

綜上,當前純堿高產、低庫、剛需及節前備貨等偏利多;下游經營狀況差,資金緊張、部分輕質下游節前放假及后市信心不足等偏利空,預計短期純堿市場走勢震蕩運行為主。

風險提示:企業庫存快速累庫、浮法玻璃集中冷修、光伏玻璃投產不及預期、輕質需求減弱、節前備貨。